Eine wichtige Entscheidung bei der Gründung deines Unternehmens ist die Wahl der Rechtsform. Einzelunternehmen, OG, GmbH oder doch eine Mischform? Dieser Beitrag verschafft dir einen Überblick über die verschiedenen Rechtsformen, deren Vor- und Nachteile und welche Faktoren du bei deiner Entscheidung beachten solltest.

Welche Rechtsformen gibt es?

Wenn ein Unternehmen gegründet wird, kann dieses entweder als Einzelunternehmen oder als Gesellschaft geführt werden. Dabei wird zwischen Personen- und Kapitalgesellschaften unterschieden. Im Unterschied zur Personengesellschaft ist bei einer Kapitalgesellschaft Stammkapital erforderlich, d. h. es muss bei der Gründung eine gewisse Summe an Bargeld aufgetrieben werden. Zwischen den verschiedenen Gesellschaftstypen herrschen außerdem eine ganze Reihe weiterer Unterschiede, die sich auf Gründungsmodalitäten, Organ- und Haftungsstruktur, Anwendungsbereich, sowie Steuer- und Sozialversicherungsrecht beziehen.

Bezüglich der Rechtsform deines Unternehmens kannst du zwischen folgenden Optionen wählen:

- Einzelunternehmen (77,8% der WKO Mitglieder)

- Personengesellschaften (4,8% der WKO Mitglieder)

- Kapitalgesellschaften (16,2% der WKO Mitglieder)

- Mischformen

- z. B. GmbH & Co KG

Von welchen Faktoren hängt die Wahl der Rechtsform ab?

1. Steuerliche Faktoren

Es kann keine pauschale Aussage darüber getroffen werden, welche Rechtsform die beste oder günstigste ist, da jede ihre eigenen Vor- und Nachteile mit sich bringt. Welche am geeignetsten für dein Unternehmen ist, hängt von deiner Geschäftsidee, deiner persönlichen Situation und den Rahmenbedingungen der Gründung ab.

Von besonderer Bedeutung ist dabei auch das zu versteuernde Jahreseinkommen. Im Zusammenhang damit sind aus steuerlicher Sicht folgende Faktoren für die Wahl der Rechtsform relevant:

- Phase des Unternehmens (Gründung, Wachstum, Schließung, etc.): Der Start als GmbH ist steuerlich aufgrund der meist noch vermehrt auftretenden Verluste oftmals ungünstig. Die Gründung einer GmbH ist eher zu empfehlen, wenn sich das Unternehmen bereits in einer stabileren Phase befindet, in welcher regelmäßig höhere Gewinne gemacht werden. Wenn beschränkte Haftung erwünscht ist, bildet die GmbH & Co KG eventuell die günstigere Option für den Anfang.

- Tarifvergleich: Einkommensteuer (ESt) vs. Körperschaftsteuer (KöSt): Die Gewinne von Personengesellschaften werden auf die Gesellschafter verteilt und der ESt unterzogen. Ebenso wird mit den Gewinnen eines Einzelunternehmens verfahren. Gewinne von Kapitalgesellschaften hingegen unterliegen der KöSt. Während die ESt abhängig von der Höhe des Gewinns ist (7 Stufen: von 0% bis 55%), beträgt die KöSt unabhängig von der Höhe des Gewinns stets 25%.

- Entnahme- bzw. Ausschüttungspolitik: Bei diesem Punkt geht es um die an die Gesellschafter bzw. den Einzelunternehmer ausgeschütteten Gewinne und deren Versteuerung. Gewinne einer Kapitalgesellschaft z. B. müssen, wenn sie an die Gesellschafter ausgeschüttet werden, einer Kapitalertragssteuer von 27,5% unterzogen werden (nachdem bereits 25% KöSt abgezogen wurden).

- Mitarbeit der Gesellschafter: Auch hier gibt es weitreichende Unterschiede zwischen den verschiedenen Rechtsformen. So müssen z. B. von der Vergütung für die Mitarbeit in einer Kapitalgesellschaft Lohnnebenkosten abgezogen werden, was bei Personengesellschaften und Einzelunternehmen nicht der Fall ist. Ein lohnsteuerlich anzuerkennendes Dienstverhältnis kann nur von einem Gesellschafter zu einer Kapitalgesellschaft eingegangen werden, und das auch nur bei einer Beteiligung von maximal 25%.

- Aufteilung der Einkünfte im Familienverband: Durch die Aufteilung der Einkünfte in der Familie können, besonders im Rahmen von Einzelunternehmen (durch Dienstverhältnisse mit den Familienangehörigen) und Personengesellschaften (durch Beteiligungen der Angehörigen), steuerliche Vorteile erzielt werden.

- Erzielung anderer Einkünfte: Wenn neben der unternehmerischen Tätigkeit auch Einkünfte aus anderen Quellen generiert werden, müssen diese ebenso bei der Wahl der Rechtsform berücksichtigt werden. Entscheidend ist dabei das zu versteuernde Jahreseinkommen.

2. Außersteuerliche Faktoren:

- Haftungsrisiko: Eine beschränkte Haftung kann nur durch eine GmbH, eine GmbH & Co KG oder AG erreicht werden. Bei allen anderen Rechtsformen haftet der Unternehmer mit seinem Privatvermögen.

- Gründungskosten: Die Gründungskosten für eine Kapitalgesellschaft sind höher als für ein Einzelunternehmen oder eine Personengesellschaft.

- Laufender Rechtsformaufwand: Der Jahresabschluss einer GmbH erscheint im Firmenbuch und ist mit deutlich mehr Arbeit verbunden als der eines Einzelunternehmens oder einer Personengesellschaft. Dadurch fallen meist höhere Gebühren für den Steuerberater an. Auch durch die regelmäßig notwendigen Eingaben im Firmenbuch entstehen für eine GmbH zusätzliche Kosten.

Welche Fragen du dir stellen solltest

Wie du nun wahrscheinlich schon bemerkt hast, sind jede Menge Faktoren bei der Wahl der Rechtsform zu beachten. Um der Entscheidung näher zu kommen, kann es helfen, wenn du folgende Fragen beantwortest:

- Möchtest du das Unternehmen als Einzelperson führen oder zusammen mit einem oder mehreren Partnern?

- Welche Haftungsformen kommen für dich in Frage?

- Welche steuerlichen Auswirkungen hat die jeweilige Rechtsform?

- Welche Auswirkungen hat die jeweilige Rechtsform auf die Krankenversicherung?

- Welche Kosten kommen auf dich bei der jeweiligen Rechtsform zu?

- Planst du, (jetzt oder zu einem späteren Zeitpunkt) Mitarbeiter einzustellen?

- Wer soll welche Entscheidungsmacht im Unternehmen haben?

Außerdem empfehlen wir dir, eine Berechnung der einmaligen Gründungskosten (sollte bereits im Finanzplan stehen) und eine Vergleichsrechnung der laufenden Steuern und Gebühren durchzuführen.

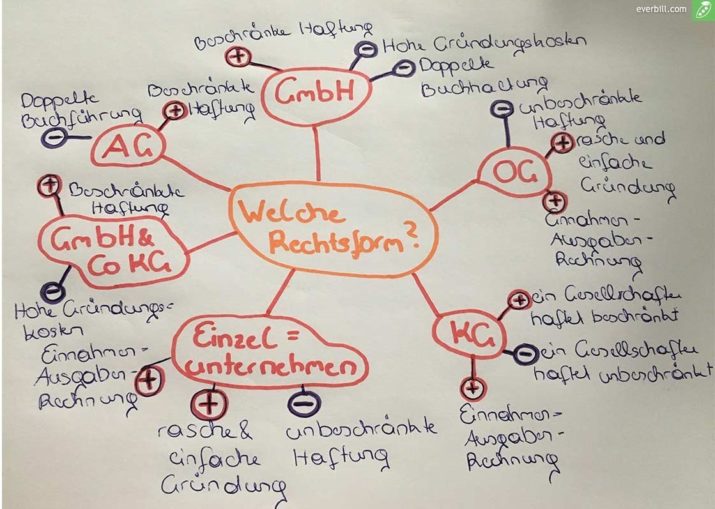

Die Vor- und Nachteile der Rechtsformen

Wie bereits erwähnt, kann keine pauschale Aussage darüber getroffen werden, welche Rechtsform die „beste“ ist, da dies stark vom Einzelfall abhängt. Folgende Tabelle soll dir lediglich einen kurzen Überblick über die Vor- und Nachteile der unterschiedlichen Rechtsformen geben:

| Vorteile | Nachteile | |

| Einzelunternehmen | rasche und einfache Gründung | unbeschränkte Haftung mit dem gesamten Privatvermögen |

| niedriger Rechtsformaufwand: einfache Einnahmen-Ausgaben-Rechnungen genügt (bei Jahresumsatz unter 700.000€) | ||

| kostengünstig – kein Mindestkapital erforderlich | ||

| GmbH | Beschränkte Haftung – Risiko auf Kapitalanlage der Gesellschafter reduziert | Doppelte Buchführung zwingend erforderlich |

| Bindung zwischen Gesellschaftern weniger stark ausgeprägt als bei OG oder KG | Hohe Gründungskosten – Mindestkapital von 35.000€ erforderlich (Ausnahme: Gründungsprivilegierte GmbH: nur Stammkapital von 10.000€ erforderlich) | |

| Offene Gesellschaft (OG) | rasche und einfache Gründung | Gesellschafter haften unbeschränkt und persönlich für Verbindlichkeiten |

| kein Mindestkapital erforderlich | ||

| einfache Einnahmen-Ausgaben-Rechnungen genügt (bei Jahresumsatz unter 700.000€) | ||

| Kommanditgesellschaft (KG) | zumindest ein Gesellschafter haftet nur beschränkt (Kommanditist) | – es muss jedoch zumindest ein Gesellschafter unbeschränkt haften (Komplementär) – bei der GmbH & Co KG bildet nicht eine natürliche Person den unbeschränkt haftenden Gesellschafter, sondern die GmbH |

| Kein Mindestkapital erforderlich | ||

| einfache Einnahmen-Ausgaben-Rechnungen genügt (bei Jahresumsatz unter 700.000€) | ||

| Aktiengesellschaft (AG) | Beschränkte Haftung der Gesellschafter (Aktionäre) mit ihrer Einlage | Mindestkapital ist erforderlich (Grundkapital beträgt meist 70.000€) |

| Doppelte Buchführung erforderlich | ||

| Gesellschaft nach bürgerlichem Recht (GesbR) | Kein Mindestkapital erforderlich | Unbeschränkte Haftung aller Gesellschafter |

| Einnahmen-Ausgaben-Rechnung möglich | Unternehmen kann bei einem Jahresumsatz von mehr als 700.000€ nicht geführt werden –> Umwandlung in KG oder OG erforderlich |

Hilfestellungen

Die Wahl der Rechtsform bei der Gründung ist eine komplexe Angelegenheit, bei der viele Aspekte in Betracht gezogen werden müssen. Auch nach der Gründung sollte laufend kontrolliert werden, ob die Rechtsform, in der das Unternehmen geführt wird, noch optimal ist oder inzwischen eine andere geeigneter wäre. Wenn du dabei Hilfe brauchst, kannst du dich an einen Unternehmensberater, Notar, Steuerberater, Rechtsanwalt oder an die Experten der WKO wenden. Als kleine Hilfestellung steht dir außerdem der online Rechtsform Ratgeber zur Verfügung, der dir durch Beantwortung einiger Fragen zu deinem Unternehmen eine Rechtsform empfiehlt.

Die everbill Existenzgründungs Serie

Du bist Gründer? Dann lies dir auch die anderen Teile unserer Infoserie durch:

Teil 1: Die Geschäftsidee: Welche Arten von Geschäftsideen gibt es? Wie kommst du zu einer guten Geschäftsidee?

Teil 2: Der Businessplan: Welche Funktionen und Bestandteile hat ein Businessplan? Auf was solltest du bei der Erstellung achten? Wo kannst du dir Hilfe holen?

Teil 3: Der Finanzplan: Wozu brauchst du einen Finanzplan? Aus welchen Bestandteilen setzt sich ein Finanzplan zusammen? Auf was solltest du bei der Erstellung achten? Wo kannst du dir Hilfe holen?

Kommentare