Wie ist in Österreich eine Rechnungsnummer aufgebaut? Welche gesetzliche Regelungen gibt es dabei zu beachten? Wir zeigen dir, wie es geht.

Wie in Österreich eine Rechnungsnummer aufgebaut ist

Rechnungsnummern bilden die Bestandteile von Nummernkreisen. Nummernkreise definieren dabei die Abfolge innerhalb einer Gruppe von Rechnungen und ordnen sie auf diese Weise. Im Rechnungswesen spielen sie eine entscheidende Rolle, da bloß so Rechnungen im Falle einer Finanzprüfung eindeutig zugeordnet werden können.

Was bei der Nummerierung von Rechnungen zu beachten ist:

- Eine Rechnungsnummer muss eindeutig sein und darf somit kein zweites Mal vergeben werden

- Rechnungsnummern müssen lückenlos geführt werden

- Rechnungsnummern können eine Kombination aus Zahlen und Buchstaben darstellen

- Am Anfang jedes Geschäftsjahres sollte ein neuer Nummernkreis angefangen werden

- Rechnungsnummern dienen dazu, im Falle einer Finanzprüfung deine Rechnungsführung nachvollziehbar aufzeigen zu können.

Welches Gesetz regelt den Aufbau von Rechnungsnummern?

In Österreich bestimmt das Umsatzsteuergesetz, dass Rechnungsnummern fortlaufend sein müssen. Aus dieser Abfolge entsteht ein Nummernkreis.

Zur besseren Übersicht empfehlen wir dir, die Rechnungen aufsteigend zu nummerieren. Dies ist jedoch eine bloße Empfehlung. Es gibt keine gesetzliche Vorgabe diesbezüglich. Auch ist es nicht gesetzlich vorgeschrieben, mit der Zahl 1 zu beginnen. Auf diese Weise sollen kleine oder neu gegründete Unternehmen geschützt werden, da sie sonst mit ihrer Rechnungsnummer ihre Auftragslage preisgeben würden.

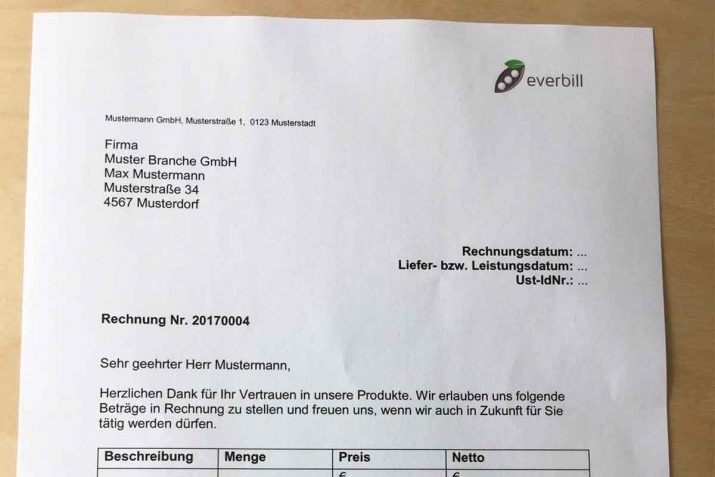

Ein Beispiel im Jahr 2020

Im Geschäftsjahr 2020 beginnst du deinen Nummernkreis zum Beispiel mit 2020. Danach hängst du ein paar Nullen an (je mehr Rechnungen du stellst, umso mehr Nullen solltest du anfügen) und endest anschließend mit der Nummer der jeweiligen Rechnung.

| 20200001 | Für die erste Rechnung |

| 20200002 | Für die zweite Rechnung |

Was sind die Ausnahmen von der Anforderung, Rechnungsnummern auf bestimmten Arten von Rechnungen gemäß der Umsatzsteuerdurchführungsverordnung (UStDV) anzugeben?

Die Umsatzsteuerdurchführungsverordnung (UStDV) sieht Ausnahmen von der Pflicht zur Rechnungsnummer vor:

- Kleinbetragsrechnungen: Bis 250,00 € benötigen keine Rechnungsnummer, aber Name, Adresse, Datum, Waren/Dienstleistungen, Gesamtbetrag und Steuersatz (§ 33 UStDV).

- Fahrscheine für Personenbeförderung: Auch über 250,00 € brauchen keine Rechnungsnummer, aber grundlegende Angaben (§ 34 UStDV).

- Dauerschuldverhältnisse: Miet- und Leasingverträge verwenden eine dauerhafte, eindeutige Nummer statt individueller Rechnungsnummern.

Diese Ausnahmen erleichtern die Rechnungsstellung bei kleinen Beträgen und laufenden Dienstleistungen.

Was passiert, wenn in den Buchhaltungsunterlagen eine falsche Rechnungsnummer vorliegt?

Wenn eine Rechnungsnummer in den Buchhaltungsunterlagen als fehlerhaft erkannt wird, muss der Fehler berichtigt werden, um die Integrität der finanziellen Dokumentation zu wahren. Dazu wird eine berichtigte Rechnung ausgestellt, die auf das fehlerhafte Original verweist. Die neue Rechnung ersetzt die falsche oder fehlende Rechnungsnummer und muss klar mit der ursprünglichen Rechnung verknüpft sein, um doppelte Rechnungsstellung zu vermeiden. Eine schnelle und genaue Korrektur solcher Fehler ist entscheidend, um die Buchhaltungsunterlagen korrekt und transparent zu halten.

Was sind die Folgen fehlender Rechnungsnummern in der Geschäftsbuchhaltung?

Wenn in der Geschäftsbuchhaltung eine erhebliche Anzahl von Rechnungsnummern aus den Aufzeichnungen fehlt, kann dies während einer Steuerprüfung schwerwiegende Folgen haben. Ohne diese wichtigen Nummern könnte die Integrität des gesamten Buchhaltungssystems von den Steuerbehörden in Frage gestellt werden. Solche Unstimmigkeiten können einen Steuerprüfer dazu veranlassen, die vorgelegten Unterlagen zu ignorieren und stattdessen den Gewinn des Unternehmens eigenständig zu schätzen. In der Regel werden diese Schätzungen höher angesetzt als die tatsächlichen Zahlen, was zu erheblichen Steuerschulden und hohen Bußgeldern für das Unternehmen wegen unterberichteter Einnahmen führen kann.

Fazit

Wenn du deine Rechnungsnummern lückenlos und konsequent führst, sparst du dir einiges an Aufwand und Stress im Falle einer Prüfung. Wie du deine Nummernkreise genau gestaltest, bleibt dabei dir überlassen, allerdings müssen diese für das Finanzamt nachvollziehbar und verständlich sein.

Kommentare